Банки в начале 2019-го стали охотнее выдавать ссуды «плохим» заемщикам. В чем причина: закончились хорошие клиенты или игроки торопятся охватить этот потребительский сегмент до ужесточения правил кредитования?

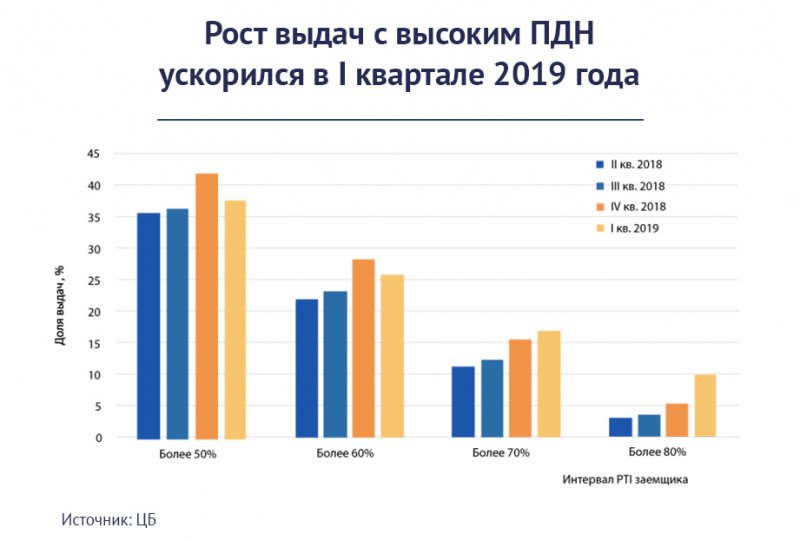

ЦБ зафиксировал тревожную тенденцию: потребительское кредитование в России не только не замедляется, но растет за счет менее качественных заемщиков. В начале этого года увеличились выдачи ссуд гражданам с более высокими показателями долговой нагрузки (ПДН). Так, доля займов с PTI (payment-to-income, отношение ежемесячных платежей по всем кредитам к ежемесячному доходу клиента — именно этот показатель ЦБ решил использовать для расчета долговой нагрузки физлиц) выше 80% в I квартале 2019 года составила 9,7%, что на 5 процентных пунктов выше результатов IV квартала 2018-го. В сегменте клиентов с PTI выше 50% и выше 70% прослеживается похожая динамика (см. график).

Сигнал опасный, поскольку для таких заемщиков кредитный риск существенно выше, говорила журналистам первый зампред ЦБ Ксения Юдаева. Пока Банк России не нашел однозначных объяснений этой динамике. «Почему выросли кредиты [с высоким ПДН], мы будем обсуждать. Банки очень любят ссылаться на заемщиков с теневыми доходами, которые не учитывают их модели, но я думаю, что это ситуация, которая нуждается в дальнейшем изучении», — сказала представитель регулятора.

Нельзя сказать, что именно в начале года банки увеличили кредитование менее обеспеченных заемщиков, считает гендиректор бюро кредитных историй «Эквифакс» Олег Лагуткин. «Некоторый плавный рост отмечается постоянно, и он связан, скорее, с тем, что банки проводят активную политику по кросс-продажам, когда выдают большую сумму с одновременным погашением текущего кредита», — отмечает эксперт. Что касается результатов I квартала, причин может быть две: рост суммы кредитных средств у одного потребителя и снижение дохода. Первый мотив более вероятен, полагает Лагуткин.

Средний размер потребительского кредита в I квартале составил 177,2 тыс. рублей, говорится в исследовании «Эквифакс» для РИА Новости. Это примерно на четверть больше среднего «чека» годом ранее, хотя квартальная динамика начинает замедляться.

Снижение дохода клиентов также не стоит сбрасывать со счетов, уверен вице-президент «Ренессанс Кредита» Григорий Шабашкевич. «В первом квартале 2019 года произошел существенный рост суммарного ежемесячного платежа — примерно на 15%. Так как доходы населения не растут, это приводит к увеличению производного показателя PTI в выдаваемых портфелях», — поясняет эксперт. Он, однако, настаивает: банки не смягчали кредитную политику.

Еще одна версия, которая может объяснять рост выдач кредитов заемщикам с высоким PTI, — техническая, говорят представители ЦБ. С начала 2019 года кредитные организации начали внедрять модель расчета предельной долговой нагрузки заемщиков, одобренную Банком России. Она может отличаться от той, что использовала организация, и разница в оценках проявилась как раз в данных за I квартал. «Возможно, это не рост [выдач], а лучшее выявление такого рода кредитов на балансах», — замечала Юдаева.

Уточнение методики расчетов, действительно, могло дать такой эффект, соглашается младший директор по банковским рейтингам «Эксперт РА» Екатерина Щурихина. «Банки сейчас достаточно ограничены в выдаче ссуд закредитованным заемщикам, поскольку для компенсации рисков по таким кредитам будут вынуждены установить более высокую ставку и, как следствие, сформировать больший объем резервов, который привязан к значению ПСК», — поясняет аналитик.

Показатель долговой нагрузки населения в целом по стране пока невысокий, говорила председатель Банка России Эльвира Набиуллина, выступая с отчетом в Госдуме. Но даже скромные цифры позволяют говорить о риске повторения потребительского кризиса 2014 года.

В 2018-м показатель, отражающий уровень расходов по обслуживанию необеспеченных кредитов по отношению к доходу населения, разогнался до 8,1%, что близко к пику пятилетней давности в 9%. «Мы ожидаем, что в этом году он достигнет итогового уровня 2014 года и, возможно, его превзойдет, если не удастся переломить эту тенденцию к быстрому росту кредитования», — предупреждала Юдаева. Причем общий показатель для страны занижен, считают в ЦБ. Если говорить о закредитованности только заемщиков, а не всего населения, то граждане тратят 44% своих доходов на платежи по ссудам. Это и дает основания для обязательного расчета ПДН, подчеркивала Набиуллина.

Банк России намерен внедрить обязательную оценку долговой нагрузки заемщиков с 1 октября 2019 года. PTI будет применяться при выдаче всех кредитов или займов, в том числе обеспеченных, на сумму от 10 тыс. рублей. Основой для расчетов станут обязательства клиента перед всеми кредиторами, а не перед конкретным банком. Предполагается, что предельным уровнем нагрузки станет 50% от ежемесячного дохода.

«Введение ограничений по некоторой стандартизированной для всех банков методике расчета PTI скорее приведет к тому, что часть платежеспособных клиентов не смогут получать кредиты в банках», — констатирует Шабашкевич. По его оценке, доля таких клиентов может достигать 20—30%.

По данным НБКИ на 1 апреля, 11,3% российских заемщиков уже тратят на обслуживание кредитов более половины своего ежемесячного дохода. Самыми закредитованными клиентами в России считаются те, кто работает в медицине и фармацевтике (средний показатель PTI — 32,9%). Высокий уровень долговой нагрузки также у работников социальной сферы (32,8%), охранников (30%) и самозанятых (29,3%).

Клиентов, которые сильно обременены долгами, банки и так стараются не кредитовать, подчеркивает Шабашкевич. Эксперт опасается, что после введения PTI ухудшится положение отдельно взятых групп потенциальных заемщиков. «Под ударом работники, получающие «серые» зарплаты, официально не трудоустроенные, супруги и родственники (для них усложнится процедура, так как добавится «созаемщик»). Банкам не всегда будет выгодно усложнять процедуру оценки нагрузки таких сегментов — например, использование созаемщика может повлечь очень дорогие доработки в процессах. Проще будет отказать в кредите», — рассуждает вице-президент «Ренессанс Кредита». При этом он не считает, что банки сейчас играют на опережение — выдают кредиты менее надежным клиентам, пока это не запрещено.

Подобная тактика не несет существенных выгод, соглашается Лагуткин. «Впрок кредитов нельзя выдать, они будут амортизированы в течение короткого времени, да и риск по ним будет существенно выше иного портфеля, что совершенно не нужно кредиторам, так как это разрушает финансовую модель», — объясняет гендиректор БКИ «Эквифакс». Он не считает, что введение PTI снизит доступность кредитов для населения. Выдача ссуд клиентам с высоким ПДН сопряжена с повышенными коэффициентами риска для аллокации капитала, но у банков запас прочности есть. «В настоящее время у большинства розничных кредиторов проблем с капиталом не отмечается, поэтому они не должны резко снизить активность по розничному кредитованию», — резюмирует эксперт.

Юлия КОШКИНА,

11:30

Понедельник

0

5

Тень доллара над реактором: для США атомный рынок важнее, чем оказание поддержки Киеву - «Мир»

Вашингтон, Москва и Пекин объединились против «украинизации» МАГАТЭ

11:30

Понедельник

0

5

Тень доллара над реактором: для США атомный рынок важнее, чем оказание поддержки Киеву - «Мир»

Вашингтон, Москва и Пекин объединились против «украинизации» МАГАТЭ

11:30

Понедельник

5

ВСУ, ругаясь, окапываются под Сумами: «Хороших пацанов положил, а теперь дохлыми „мобиками“ дыры затыкает» - «Военные действия»

У Сырского заканчиваются мотивированные бандеровцы

11:30

Понедельник

5

ВСУ, ругаясь, окапываются под Сумами: «Хороших пацанов положил, а теперь дохлыми „мобиками“ дыры затыкает» - «Военные действия»

У Сырского заканчиваются мотивированные бандеровцы

11:30

Понедельник

5

«Еврейский погром» в Тегеране был обеспечен американскими мозгами - «Военные действия»

Тайну определения места встречи иранских лидеров раскрыла New York Times

11:30

Понедельник

5

«Еврейский погром» в Тегеране был обеспечен американскими мозгами - «Военные действия»

Тайну определения места встречи иранских лидеров раскрыла New York Times

11:30

Среда

10

Пока власть оптимизирует медицину, россияне нашли себе доктора, который никогда никому не отказывает - «Здоровье»

11:30

Среда

10

Пока власть оптимизирует медицину, россияне нашли себе доктора, который никогда никому не отказывает - «Здоровье»

Происшествия и криминал

11:30

Воскресенье

0

1

Инкассаторский скандал в Венгрии: $80 миллионов наличными и золото в багажнике — «а что такого?» - «Происшествия»

Европейская «матпомощь» возвращается из Украины черным налом и на персональные счета коррупционеров

Происшествия и криминал

11:30

Воскресенье

0

1

Инкассаторский скандал в Венгрии: $80 миллионов наличными и золото в багажнике — «а что такого?» - «Происшествия»

Европейская «матпомощь» возвращается из Украины черным налом и на персональные счета коррупционеров