Чтобы заработать доход в валюте, не обязательно открывать вклад или рисковать на Forex. Можно сделать ставку на акции американских компаний, выплачивающих дивиденды. Но какие компании выбрать?

Ставки по валютным вкладам в российских банках сейчас находятся на максимумах с 2015 года. По данным портала Новости Банков, разместить доллары сейчас можно под 3,5—3,7% и даже выше в зависимости от суммы и срока. Будут ли ставки расти и дальше, большой вопрос. После прошлогодней осенней паники, когда граждане, опасаясь принудительной конвертации и санкций против госбанков, выводили валюту со счетов, ситуация на рынке серьезно поменялась, и крупные банки начали снижать ставки.

В частности, в начале марта о снижении ставок по вкладам в долларах объявил ВТБ, еще недавно привлекавший валюту чуть ли не на самых выгодных по сравнению с конкурентами условиях. Как указывает Frank RG, в январе население принесло на валютные депозиты в ВТБ 1,39 млрд долларов. Это больше, чем за весь прошлый год. Не исключено, что за ним последуют другие банки. Особенно с учетом растущих резервов ЦБ, объем которых уже перекрывает внешний долг, и запасов валюты на счетах компаний-экспортеров.

Вадим Тихонов, аналитик Новости Банков:

«Снижение ставок ВТБ, скорее, вписывается в корректировки после прошлогоднего повышения. Изменения, связанные с ростом ставки ФРС и санкциями, банки заложили в ставки в 2018 году, дополнительная валютная ликвидность им не требуется. Если не будут введены жесткие санкции, то во второй половине года крупнейшие банки, вероятно, уже не будут предлагать такой уровень доходности».

На этом фоне интересными могут оказаться вложения в бумаги иностранных компаний. И если те же евробонды или ETF пока малодоступны частному инвестору, не располагающему большими средствами, то купить акции можно, даже имея небольшую сумму денег на счете. В частности, особый интерес для консервативных инвесторов могут представлять дивидендные акции американских компаний, стабильно выплачивающих дивиденды.

Хотя в среднем дивидендная доходность акций компаний из США заметно уступает другим рынкам, однако, по словам аналитика ИК «Фридом Финанс» Алена Сабитова, можно найти эмитентов, которые предлагают дивидендную доходность даже выше 10%. Но столь значительный спред к ставке ФРС может быть свидетельством того, что с бизнесом компании не все так благополучно. Поэтому, советует эксперт, лучше выбирать компании, стабильно наращивающие дивиденды. В периоды высокой волатильности на рынке они могут стать «тихой гаванью». В частности, напоминает Сабитов, когда инвесторы опасались обвала и «индекс страха» VIX взлетал выше 40%, некоторые американские компании показывали доходность на 1,6% выше рынка.

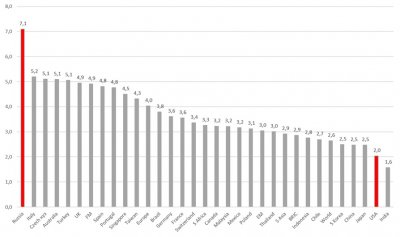

Дивидендная доходность мировых фондовых рынков в 2018 году, в %

Источник: ITI Capital

На фоне смягчения риторики ФРС и хороших макроэкономических показателей (в IV квартале 2018 года ВВП США вырос на 2,6%, превысив прогноз) сейчас страхи инвесторов отступили на второй план. С начала нового года индекс S&P 500 вырос на 11%.

Предлагаем топ-5 американских компаний, которые стабильно выплачивают наибольшие дивиденды своим акционерам. Доходности некоторых сопоставимы (а то и выше) с валютными вкладами в российских банках. Разумеется, при этом следует помнить, что при покупке акций инвестору предстоит заплатить комиссию брокеру, а кроме того, по законодательству доходы с дивидендов облагаются налогом. Чтобы не попасть под двойное налогообложение или не получить штраф от ФНС, придется внимательно отслеживать, какие платежи делает за вас брокер. Подробнее о ситуациях, в которых может оказаться инвестор, можно прочитать здесь.

Лидер по показателю дивидендной доходности. По расчетам аналитиков, текущая доходность акций Anworth Mortgage Asset Corporation (ANH) составляет выше 11%. Компания работает на рынке недвижимости с 1998 года, основную часть ее активов составляют облигации с ипотечным покрытием, выпущенные Fannie Mae или Freddie Mac. Доходы формируются за счет разницы между доходностью своих долгосрочных ипотечных активов и стоимостью краткосрочных заимствований.

За пять последних лет компания увеличивала выплаты акционерам на 2,29% в год. В этом году ANH сократила дивиденды на 7%. По расчетам «Фридом Финанс», у компании достаточно высокий коэффициент выплат — 91,4%. Это является тревожным сигналом, ведь слишком высокая доля затрат на дивиденды может в перспективе негативно сказаться на бизнесе. Например, если компания тратит на дивиденды более 100% прибыли, это может привести к банкротству. «В долгосрочной перспективе у ANH показатель стабильно выше 100%, что заставляет внимательнее отнестись к динамике прибыли. Если она не будет расти, то компания продолжит сокращать дивиденды», — считает Ален Сабитов.

Настоящий фаворит среди компаний телекоммуникационного сектора, специализирующийся на услугах беспроводной связи. Несмотря на высокий коэффициент выплат (72,8%), инвестиции в акции AT&T рассматриваются как «защитные». «Населению необходимы телекоммуникационные услуги вне зависимости от экономической обстановки в стране», — говорит ведущий аналитик «Финама» Зарина Саидова.

Дивидендная доходность акций AT&T — 6,6%. В этом году топ-менеджмент компании рассчитывает выплатить акционерам более 50% прибыли. По оценкам аналитиков, ее дивиденды будут расти на 2—3% в год. Сабитов указывает, что из-за покупки Warner Media бумаги AT&T находятся под давлением. «Рефинансирование текущего долга обойдется компании достаточно дорого, поэтому стоит внимательно следить за балансовыми метриками компании», — напоминает он. В то же время эксперт ожидает роста выручки на 8—10% за счет расширения потокового сервиса.

Чуть ниже дивидендная доходность акций другого телекоммуникационного провайдера Verizon — 4,3%. Коэффициент выплат — выше 63%. Компания выплачивала непрерывные дивиденды в течение более чем 30 лет, увеличивая их размер в течение 12 лет подряд. За последние пять лет средний рост дивидендов у Verizon составил 2,68% в год. «Это дает уверенность в получении стабильного денежного потока в будущих периодах», — полагает Ален Сабитов.

Крупная американская биофармацевтическая компания с рыночной капитализацией 118,2 млрд долларов, ведущая деятельность в таких направлениях, как иммунология, онкология, неврология, вирусология и общая медицина. Дивидендная доходность акций AbbVie оценивается на уровне 5,3%.

Сейчас бумаги компании торгуются на уровне 79—80 долларов, с начала года их цена упала почти на 15%. Однако, по мнению аналитиков «Финама», сохраняющийся высокий спрос на самый продаваемый препарат компании — Humira (на его долю приходится половина выручки) в перспективе может поддержать котировки акций AbbVie.

Крупнейшая нефтесервисная компания, акции которой находятся в затяжном падении и, как считает Зарина Саидова, уже в обозримой перспективе могут нащупать дно. Она делает ставку на рост выручки за счет проектов Schlumberger на Ближнем Востоке. Дивидендная доходность ее акций — 4,4%. При этом уже более 15 лет компания последовательно наращивает выплаты акционерам.

Еще один вариант из нефтяной отрасли — Valero Energy, дивидендная доходность акций которой оценивается в 4,3%. Крупнейшая нефтеперерабатывающая компания в Северной Америке с рыночной капитализацией в размере 34,6 млрд долларов. Менеджмент ежегодно увеличивает выплаты акционерам. В текущем году на дивиденды и buyback планируется направить до 40—50% денежных средств от операционной деятельности.

Не самая высокая дивидендная доходность (3,29%) с лихвой компенсируется более чем полувековой историей выплат. Инвестиции в Coca-Cola считаются подходящими для консервативных инвесторов наряду с другими акциями потребительского сектора США. За последний год дивиденды компании выросли на 5,41%. В 2018 году почти вся чистая прибыль компании была направлена на выплаты.

Сопоставимая доходность дивидендов и у компаний, относящихся к классу «голубых фишек», таких как McDonald's (2,55%), WalMart (2,15%) и Procter & Gamble (3,07%). Также аналитики рекомендуют обратить внимание на бумаги крупнейшей американской аптечной сети Walgreens Boots Alliance. Капитализация компании составляет 62,8 млрд долларов, дивидендная доходность акций — 2,6%. «Аптечный гигант из года в год демонстрирует стабильный рост выручки и прибыли на акцию, и от итогов деятельности за 2019 год мы также ожидаем положительной динамики по основным показателям», — говорит Зарина Саидова.

Альберт КОШКАРОВ,

11:30

Понедельник

0

11

Государство потрошит олигархов: процесс «набрал существенные обороты» - «Экономика»

До чиновников наконец дошло, что для развития страны нужна более широкая рентная база

11:30

Понедельник

0

11

Государство потрошит олигархов: процесс «набрал существенные обороты» - «Экономика»

До чиновников наконец дошло, что для развития страны нужна более широкая рентная база

11:30

Вторник

4

Крутой министр: Кому из спортсменов запрещать въезд в страну — точно не Дегтяреву решать - «Спорт»

Нынешний глава Минспорта грозит не пускать в Россию атлетов, сменивших гражданство, бывший глава

11:30

Вторник

4

Крутой министр: Кому из спортсменов запрещать въезд в страну — точно не Дегтяреву решать - «Спорт»

Нынешний глава Минспорта грозит не пускать в Россию атлетов, сменивших гражданство, бывший глава

11:30

Вторник

6

Милан остался без презервативов: Олимпиада провалила промежуточный финиш в День святого Валентина - «Спорт»

«Я был в шоке» — признался мексиканский фигурист

11:30

Вторник

6

Милан остался без презервативов: Олимпиада провалила промежуточный финиш в День святого Валентина - «Спорт»

«Я был в шоке» — признался мексиканский фигурист

11:30

Четверг

10

Детские обиды ломают жизнь даже у взрослых мужчин - «Здоровье»

11:30

Четверг

10

Детские обиды ломают жизнь даже у взрослых мужчин - «Здоровье»

Происшествия и криминал

11:30

Среда

0

3

Взрыв в комендатуре: «Земля содрогнулась. Думали, это на полигоне что-то произошло, оказалось — хуже, в городе» - «Происшествия»

В Сертолово разнесло часть здания, где находилась военная полиция, погибли люди

Происшествия и криминал

11:30

Среда

0

3

Взрыв в комендатуре: «Земля содрогнулась. Думали, это на полигоне что-то произошло, оказалось — хуже, в городе» - «Происшествия»

В Сертолово разнесло часть здания, где находилась военная полиция, погибли люди