Ставки по банковским вкладам растут, а вложения в облигации сейчас стали менее интересными. Что предпочесть, если не хочется рисковать собственными деньгами?

Банки активизировали борьбу за деньги вкладчиков. Первым «боевые действия» традиционно начал Сбербанк, повысив с 1 февраля ставки по вкладам до 0,6 процентного пункта. В итоге, если воспользоваться промовкладом, положить деньги на полтора года можно под 7,65% годовых. Его поддержали и другие «тяжеловесы». Скажем, в Промсвязьбанке ставки выросли до 7,5% годовых, а Газпромбанк предложил клиентам вклад сроком 1—3 года с доходностью до 7,45% без учета капитализации.

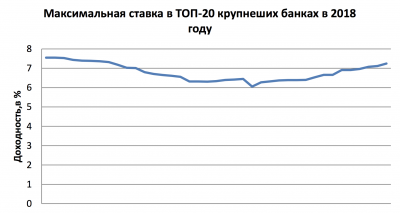

Не отстают от госбанков и частники. В Альфа-Банке анонсировали повышение ставок на 0,2 п. п., Росбанк увеличил ставки на 0,3 п. п., а некоторые кредитные организации продлили срок действия сезонных вкладов с повышенной доходностью. В конце января регулятор зафиксировал рост максимальной процентной ставки в топ-10 крупнейших банков до 7,55%, за месяц она поднялась на 0,11 п. п.

По данным Новости Банков, сейчас ставку 8% и выше предлагают около десятка банков. А с учетом спецпредложений для держателей карт есть варианты и выше 8,5%. «Сегодня можно найти очень привлекательное предложение. Возможно, это будет даже накопительный счет или длинный вклад, который зафиксирует выгодную ставку на максимальный период», — рассуждает директор департамента аналитики Новости Банков Сабина Хасанова. Она указывает, что банки улучшают условия по долгосрочным продуктам, стремясь привлекать более длинные деньги.

Вопрос в том, стоит спешить в банк за высокими процентами или подождать? По логике вещей, если ЦБ поднимет ключевую ставку, то вклады могут «подорожать» еще. Например, регулятор может пойти на это, чтобы «сбить» рост цен из-за повышения НДС, акцизов. В этом случае некоторые эксперты не исключают роста доходности вкладов до 9%. В то же время, по словам Хасановой, если существенного изменения ключевой ставки мы не увидим, то своего максимума ставки по вкладам достигнут к марту — апрелю. «Во всяком случае, предложений вкладов с доходностью от 8% будет немного больше, чем сейчас», — считает аналитик.

А может быть, стоит предпочесть другие инструменты? Например, государственные облигации, доходность которых всегда опережала банковские вклады. Например, в январе 2018 года вклад в крупнейших банках в среднем мог бы принести до 7,24%, а индекс гособлигаций тогда торговался с доходностью 7,35%. При этом Минфин размещал «длинные» бумаги с доходностью до 7,7%.

Затем ставки по вкладам начали падать, и к июню их доходность снизилась почти на 1 п. п. В то же время на фоне новых санкций и бегства иностранцев с фондового рынка доходность наших государственных бондов оставалась стабильно высокой. В августе доходность ОФЗ ушла выше 8%. Купив, скажем, трехлетние бумаги, инвестор мог рассчитывать заработать около 8,3%.

Источник: ЦБ РФ

Сейчас картина иная: приток иностранного капитала на наш рынок сбил ставки на долговом рынке. В январе Минфин размещал трехлетние ОФЗ с доходностью 8,04%, а пятилетние — под 8,17%. А это уже вполне сопоставимо со ставками банковских вкладов. При этом в отличие от вкладов у облигаций есть важный недостаток: вам придется «законсервировать» накопления на достаточно долгий срок, и при этом они не будут защищены от рыночных рисков. «В 2019 году для рынка рублевых облигаций ключевым риском остается возможность введения запрета для американских инвесторов на покупку новых ОФЗ», — говорит главный аналитик Промсвязьбанка Дмитрий Грицкевич. В этом случае, по его словам, доходность облигаций может сдвинуться вверх на 1—2 п. п., а наибольшие потери понесут инвесторы, вложившие деньги в «длинные» госбумаги со сроком погашения 10—15 лет. Правда, пока вероятность такого развития событий в Промсвязьбанке оценивают ниже 50%.

Тем не менее такой риск есть. Как показывают прошлогодние события, снижение стоимости облигаций может быть весьма ощутимым. Портфели консервативных инвесторов заметно просели, в итоге их доходность оказалась чуть ли не ниже, чем у банковских вкладов. Лучшие управляющие фондами облигаций едва-едва смогли получить 7—7,5%. В ряде случаев результаты ПИФов оказались ниже инфляции, а некоторые фонды облигаций и вовсе показали убытки. «Облигации, как и большинство финансовых инструментов, несут риски негативной рыночной переоценки, поэтому при неблагоприятных рыночных движениях результирующая доходность инвестора может оказаться ниже, чем ставка по депозиту», — признает заместитель генерального директора УК «Газпромбанк - управление активами» Евгений Романов.

Тем не менее у облигаций есть преимущества, которые в ряде случаев делают их более привлекательным вложением. «Прошлогодний рост ставок — это возможность зафиксировать доходность на уровне 9—10% на 2—3 года в бумагах первого эшелона, тогда как интересные банковские ставки действуют лишь на годовом горизонте», — говорит портфельный управляющий УК «Сбербанк управление активами» Дмитрий Постоленко. Если создать портфель со средней срочностью три года и периодическими крупными выплатами в период до трех лет, то, по его словам, можно воспользоваться периодом высокой изменчивости ставок. «Такой портфель позволяет на трехлетнем интервале зафиксировать процентную ставку выше депозита, а в случае неожиданного роста ставок дождаться погашения/выплаты купона по части облигаций и вложить их на новых, еще более выгодных условиях. А в случае снижения ставок данный портфель вырастет в цене», — указывает финансист.

Возможность реинвестировать промежуточный доход не единственный плюс облигаций. Если, например, открыть ИИС, то с учетом налогового вычета можно рассчитывать на двузначную доходность, напоминает стратег «БКС Премьер» Александр Бахтин. В отличие от депозита, где в случае банкротства банка вам вернут максимум 1,4 млн рублей, у ОФЗ таких ограничений нет: здесь гарантом всей суммы вложений напрямую выступает государство. Плюс — возможность в любой момент продать облигации, не «потеряв при этом проценты» — накопленный купонный доход.

К тому же, если сбудутся прогнозы оптимистов и во второй половине года инфляция начнет отступать, это может привести к новому циклу снижения ставки ЦБ. «Рынки обычно действуют на опережение, и цены облигаций будут расти заблаговременно, что позволит инвесторам в рублевые облигации получить двухзначные доходности в этом году», — комментирует портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист. Помешать благоприятному развитию событий могут серьезные санкции, резкое падение цены на нефть или турбулентность на глобальных рынках. Кроме того, пока участники рынка ожидают ужесточения денежно-кредитной политики. Именно поэтому многие компании стремятся занять по более низким ставкам: в январе, по данным портала CBonds, было размещено облигаций на 48 млрд рублей, что в три раза больше, чем годом ранее.

Самые «безопасные» с точки зрения инвестиций облигации — со сроком погашения до трех лет. На них меньше всего влияет волатильность на рынке. В крайнем случае можно дождаться погашения и вернуть вложенное с процентами. Но за это придется заплатить: по оценке Дмитрия Грицкевича из Промсвязьбанка, доходность облигаций со сроком погашения через один-два года — всего 7,6—7,8% годовых. Этот вариант подойдет наиболее консервативным инвесторам. По словам руководителя отдела управления бумагами с фиксированной доходностью УК «Открытие» Дмитрия Космодемьянского, если инвестору достаточно получить доходность на 0,3—0,4 пункта выше вклада, то можно купить ОФЗ 26220 (срок погашения — декабрь 2022 года). Сейчас они торгуются с доходностью 7,95% годовых. Еще один вариант — ОФЗ 26205, которые должны быть погашены в апреле 2021 года. Их доходность составляет 7,8% годовых.

Чтобы заработать больше, придется рискнуть и купить более «длинные» выпуски ОФЗ. «Естественно, что облигации несут в себе некую премию за риск, пусть и не такую большую, как акции», — говорит Космодемьянский. Например, доходность ОФЗ 26207 (погашение в феврале 2027 года) составляет 8,09%, а ОФЗ 26224 (погашение в мае 2029 года) могут принести 8,19% годовых. Однако в случае санкций эти бумаги могут упасть сильнее.

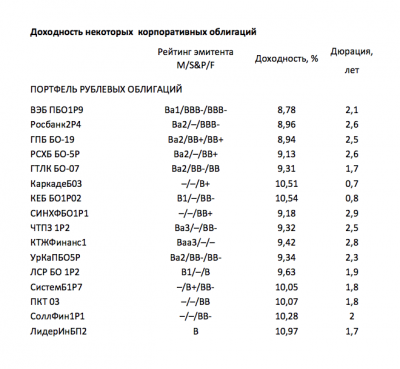

Еще один вариант — корпоративные облигации, благо, по словам Бахтина, вариантов здесь предостаточно. «Подбирать портфель необходимо, отталкиваясь от конкретного инвестора: временной горизонт и приемлемый уровень риска. Прежде всего стоит рассматривать облигации 2017 года выпуска и позднее. Это позволит сэкономить на налогах», — советует он. Среди эмитентов, на долговые бумаги которых рекомендуют обратить внимание эксперты, госкомпании (РЖД, ВЭБ, РСХБ, «Роснефть», Сбербанк) и крупные компании первого эшелона. Стоит обратить внимание на рейтинг и срок выпуска — купонный доход облигаций, выпущенных не ранее января 2017 года, не облагается налогом. При этом инвестиции даже в «короткие» бонды могут дать доходность выше вклада.

Источник: Промсвязьбанк

И еще один вариант «оседлать долговой рынок» — вложить деньги в ПИФы. После неудачного 2018 года управляющие рассчитывают отыграться. «Если данные по инфляции будут в рамках, установленных ЦБ, и внешняя ситуация будет столь же благоприятной, как в январе, у регулятора появится пространство для снижения ставок, что приведет к росту рынка облигаций», — надеется Космодемьянский. Евгений Жорнист надеется, что в этом году ПИФы облигаций принесут пайщикам около 11—13%. У Дмитрия Постоленко из УК «Сбербанк управление активами» более скромные ожидания — 10—11% годовых. «Мягкая риторика ФРС США позволяет надеяться на рост спроса на активы развивающихся стран. После сильного сокращения доли нерезидентов на облигационном рынке РФ в прошлом году их возвращение может спровоцировать серьезные притоки в облигации в этом году и поднять цены на них», — рассуждает управляющий.

Альберт КОШКАРОВ,

11:30

Вторник

0

9

Революция в китайском образовании: почему студенты вместо вузов выбирают рабочие станки - «Мир»

Хотя престиж вузов в Поднебесной очень высок, но молодые начинают мыслить по-другому

11:30

Вторник

0

9

Революция в китайском образовании: почему студенты вместо вузов выбирают рабочие станки - «Мир»

Хотя престиж вузов в Поднебесной очень высок, но молодые начинают мыслить по-другому

11:30

Понедельник

4

«Еврейский погром» в Тегеране был обеспечен американскими мозгами - «Военные действия»

Тайну определения места встречи иранских лидеров раскрыла New York Times

11:30

Понедельник

4

«Еврейский погром» в Тегеране был обеспечен американскими мозгами - «Военные действия»

Тайну определения места встречи иранских лидеров раскрыла New York Times

11:30

Понедельник

2

Сводки СВО, 2 марта, главное: F-16 атаковали Купянск и бомбят так, будто ВСУ нет в городе - «Военные действия»

1467-й день спецоперации. Украину предупредили, что помощь в рамках ПВО может быть полностью

11:30

Понедельник

2

Сводки СВО, 2 марта, главное: F-16 атаковали Купянск и бомбят так, будто ВСУ нет в городе - «Военные действия»

1467-й день спецоперации. Украину предупредили, что помощь в рамках ПВО может быть полностью

11:30

Суббота

4

Магия «белых списков»: После мессенджеров власть пожелала навести порядок и среди волонтеров СВО - «Общество»

11:30

Суббота

4

Магия «белых списков»: После мессенджеров власть пожелала навести порядок и среди волонтеров СВО - «Общество»

Новости дня / ДНР и ЛНР / Здоровье / Экономика / Происшествия и криминал / Мир / Чемпионат / Политика / Культура / Технологии / Бизнес / Видео / Мероприятия / Судьи

11:30

Пятница

0

19

Круглый стол ЭИСИ: как Арктика за пять лет изменила демографию и экономику

Источник фото: пресс-служба ЭИСИ 26 февраля в пресс-центре медиагруппы "Россия сегодня" прошёл круглый стол Экспертного института социальных исследований (ЭИСИ), приуроченный ко Дню

Новости дня / ДНР и ЛНР / Здоровье / Экономика / Происшествия и криминал / Мир / Чемпионат / Политика / Культура / Технологии / Бизнес / Видео / Мероприятия / Судьи

11:30

Пятница

0

19

Круглый стол ЭИСИ: как Арктика за пять лет изменила демографию и экономику

Источник фото: пресс-служба ЭИСИ 26 февраля в пресс-центре медиагруппы "Россия сегодня" прошёл круглый стол Экспертного института социальных исследований (ЭИСИ), приуроченный ко Дню