В январе 2019 года в России была запущена Система быстрых платежей (СБП), позволяющая гражданам переводить деньги по номеру телефона, даже если у сторон счета в разных банках. С началом 2020 года СБП стала платной для кредитных учреждений. За переводы на сумму до 100 тысяч рублей в месяц банки комиссию не взимают — таково требование ЦБ. За бoльшие суммы они могут брать до 0,5%, но не больше полутора тысяч рублей. Сбербанк был последним присоединившимся к СБП. Но он не уведомил об этом клиентов должным образом и попросту "спрятал" кнопку подключения к системе. Из-за этого вы не можете принимать переводы и отправлять их без комиссии. Ruposters рассказывает, как работает СБП и как подключиться к ней в онлайн-банкинге или мобильном приложении.

Что такое СБП и зачем ее ввели

Система быстрых платежей вовсе не российское изобретение. Ранее аналогичные банковские системы разрабатывались и внедрялись в других странах. Тот факт, что Россия вступила в этот клуб позже остальных, несет в себе и плюсы: при разработке отечественного аналога были в полной мере учтены чужие ошибки.

Что представляет собой СБП? Это единая информационная система, которая позволяет быстро перевести деньги по одному идентификатору. В России в его роли выступает номер телефона. Не нужны длинные номера счетов и коды, не нужно знать ФИО получателя. В соответствии с названием деньги приходят быстро. К настоящему моменту в системе числится более 60 участников — это не только банки, но и платежные системы (Яндекс.Деньги, QIWI).

В чем выгода СБП для клиента

Помимо вышеупомянутых скорости и простоты, Система быстрых платежей позволяет экономить на комиссиях. С 1 мая 2020 года Банк России бессрочно установил: первые 100 тысяч рублей в месяц могут быть переведены отправителем бесплатно, далее банки имеют право брать с него 0,5% от суммы перевода, но не более 1500 рублей. Все это касается и перевода денег между личными счетами в пределах системы.

Дополнительное преимущество — минимальная сумма перевода не установлена, а верхнего лимита в 600 тысяч рублей будет достаточно в большинстве случаев.

Наконец, в рамках СБП также можно выбрать основной банк, на счет в котором будут поступать платежи (на случай, если у вас много счетов в разных учреждениях). Те, кто не желает получать такие переводы, могут целиком отключиться от СБП, но важно помнить, что тогда и отправка платежей станет недоступна.

Еще один плюс СБП в том, что если покупатель возвращает товар, который был им оплачен через систему, то средства перечисляются на его счет моментально. Нужно всего лишь обратиться в магазин с чеком за покупку, в котором будет указан номер операции и номер телефона, по которому была совершена оплата. По этим реквизитам продавец сделает возврат средств, которые тут же поступят на счет покупателя.

СБП постепенно стремится к тому, чтобы стать популярной: в некоторых банках она дает уже 10% переводов. А не так давно банковское сообщество обсудило возможность выплат зарплат через Систему быстрых платежей. Однако банки, бизнес и эксперты по безопасности по-разному отнеслись к этой идее. Особенно это взволновало специалистов в области безопасности: мошенники с помощью СБП могут получить ФИО клиента и название его банка, а потом хитростью выманить у гражданина деньги.

Что не так со Сбербанком

Весь предыдущий год Сбербанк активно сопротивлялся подключению к СБП, но подчиниться требованию Центробанка все же пришлось. Все значимые кредитные учреждения должны были подключиться к системе до 1 октября 2019 года. Потеряв терпение, ЦБ РФ назначил Сбербанку штраф за неподключение к Системе быстрых платежей. В банке решили, что проиграли сражение, но не войну, и продолжили "партизанить".

В первую очередь Сбербанк сделал все, чтобы никто из его клиентов не узнал о новой возможности. О подключении к системе не сообщалось на сайте или в приложении, а онлайн-помощник вопросы о ней игнорировал. Сам процесс подключения к СБП оказался весьма нетривиальным даже для людей, хорошо знакомым с интерфейсами Сбера. И это при том, что в большинстве банков работа с СБП не требует вообще никаких действий и настроек.

История получила комичное продолжение, когда просвещать клиентов "Сбербанка" принялись его конкуренты — к примеру, "Альфа-банк" распространил инструкцию о подключении "зеленого банка" к СБП в соцсетях. ВТБ разработал пошаговую инструкцию в своем мобильном приложении, которая объясняет адресатам в Сбербанке, как принять перевод.

Тем не менее до сих пор многие не знают об этой "фишке" и не подключились. Ниже подробнее, как обойти жадность банкиров и переводить деньги без комиссий.

Подключаем СБП: пошаговая инструкция

Автоматически СБП для клиентов Сбербанка не подключается, поэтому необходимо самостоятельно произвести настройки.

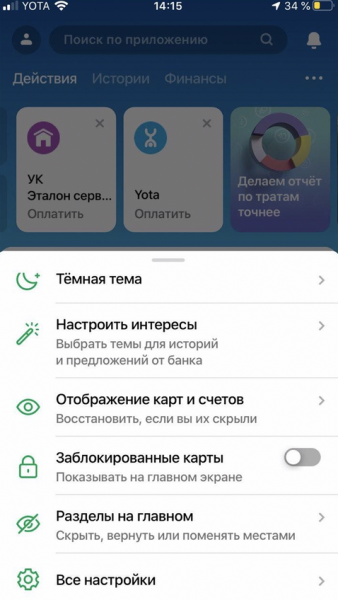

ШАГ 1. Нажмите на значок своего профиля в левом верхнем углу. Выберите раздел "Настройки"(iOS) или нажмите на значок шестеренки (Android).

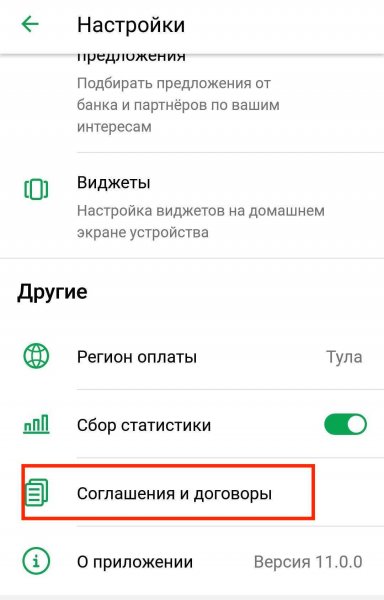

ШАГ 2. В "Настройках" откройте "Соглашения" — они находятся внизу раздела.

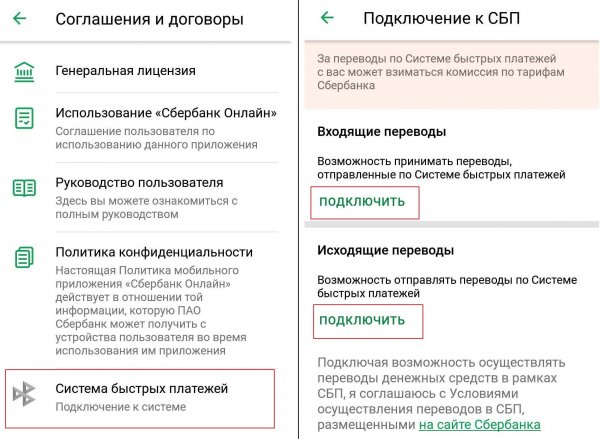

ШАГ 3. Нажмите кнопку "Система быстрых платежей", дайте согласие на обработку данных.

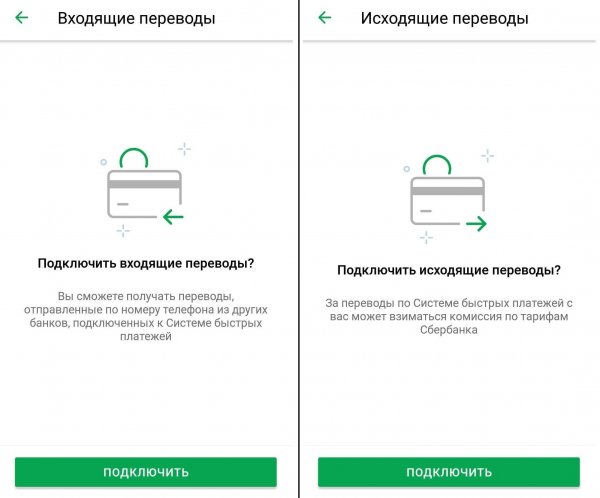

ШАГ 4. На появившемся новом экране тоже нажмите "Подключить" в разделе "Входящие переводы" — так вам будет доступно получение средств из других банков. И не забудьте также подключить исходящие переводы, чтобы и вы могли переводить деньги.

Не забудьте выбрать приоритетную карту для переводов, на которую будут поступать все зачисления через СПБ. Делается это в настройках самой карты — на главном экране щелкните на свой карточный счет, зайдите в "Настройки" и выберите карту в качестве приоритетной. Это актуально, если у вас несколько карт. Переводы, отправленные по номеру телефона, не сразу начнут поступать на выбранную карту — настройка карты активируется в течение 1 часа. Если вдруг приоритетная карта будет заблокирована или закрыта, переводы не пропадут. Они поступят на любую активную дебетовую рублевую карту, подключенную к услуге "Мобильный банк".

11:30

Понедельник

0

11

Государство потрошит олигархов: процесс «набрал существенные обороты» - «Экономика»

До чиновников наконец дошло, что для развития страны нужна более широкая рентная база

11:30

Понедельник

0

11

Государство потрошит олигархов: процесс «набрал существенные обороты» - «Экономика»

До чиновников наконец дошло, что для развития страны нужна более широкая рентная база

11:30

Вторник

4

Крутой министр: Кому из спортсменов запрещать въезд в страну — точно не Дегтяреву решать - «Спорт»

Нынешний глава Минспорта грозит не пускать в Россию атлетов, сменивших гражданство, бывший глава

11:30

Вторник

4

Крутой министр: Кому из спортсменов запрещать въезд в страну — точно не Дегтяреву решать - «Спорт»

Нынешний глава Минспорта грозит не пускать в Россию атлетов, сменивших гражданство, бывший глава

11:30

Вторник

6

Милан остался без презервативов: Олимпиада провалила промежуточный финиш в День святого Валентина - «Спорт»

«Я был в шоке» — признался мексиканский фигурист

11:30

Вторник

6

Милан остался без презервативов: Олимпиада провалила промежуточный финиш в День святого Валентина - «Спорт»

«Я был в шоке» — признался мексиканский фигурист

11:30

Четверг

10

Детские обиды ломают жизнь даже у взрослых мужчин - «Здоровье»

11:30

Четверг

10

Детские обиды ломают жизнь даже у взрослых мужчин - «Здоровье»

Происшествия и криминал

11:30

Среда

0

3

Взрыв в комендатуре: «Земля содрогнулась. Думали, это на полигоне что-то произошло, оказалось — хуже, в городе» - «Происшествия»

В Сертолово разнесло часть здания, где находилась военная полиция, погибли люди

Происшествия и криминал

11:30

Среда

0

3

Взрыв в комендатуре: «Земля содрогнулась. Думали, это на полигоне что-то произошло, оказалось — хуже, в городе» - «Происшествия»

В Сертолово разнесло часть здания, где находилась военная полиция, погибли люди